こんにちは、Kentaro.です。連載13回目の今回は「20代はいつから投資を始めるべきか?」についてお話しします。

最近は、つみたてNISAなどで金融投資をスタートさせる人が増えてきましたよね。つみたてNISAとは、簡単に言えば「年間40万円までは投資で得た利益に税金をかけませんよ」という素晴らしい制度です。

InstagramやYouTubeなどのSNSでも「つみたてNISAで〇〇円お金が増えた」「銀行に預けていてもお金は増えないから、投資を始めてよかった」などの投稿をよく目にします。ただこのような投稿を見て、「自分も早く投資を始めないと」と焦る方も中にはいるのではないでしょうか?

そこで今回は、投資を始めるべきタイミングについて僕の意見を紹介していきます。

結論を言うと、投資を始めること自体はとても良いことです。しかし焦りは禁物で、十分な貯金ができてから始めるべきだと考えます。

投資の前提は「途中でやめないこと」

投資の前提は、途中でやめないことです。もちろん短期売買で利益を出す手法もありますが、つみたてNISAなどで行うインデックス投資では、あくまで20年以上の長期で続けることが前提にあります(インデックス投資とは、株価指数に連動した運用を行う投資です。銘柄によって日本全体やアメリカ全体、世界全体などに広く分散投資ができます)。

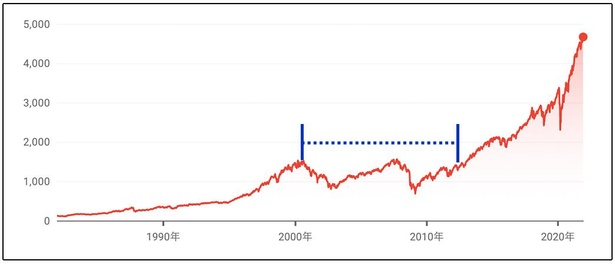

理由としては、長期スパンで続けることで、資本主義の恩恵を受けられるからです。過去のデータを見ていくと、世界経済は右肩上がりに成長しています。

例えば、2002年1月〜2021年12月までの20年間、アメリカ株のインデックスファンド(S&P500)に月2万円の積立投資を行っていたと仮定します。このとき積立総額は480万円のところ、運用総額はなんと1522万円となりました。利息が利息を生む「複利の力」によって、20年で3.2倍にもなっていたんです。

もちろん上記は過去の話なので、将来どうなるかは分かりません。しかし、今後も世界全体では人口増加や生産性向上が進んでいくでしょうから、長期的には成長を続けると考えられます。つまり、20年〜30年の長期で分散投資を続けることで、利益を出せる可能性が高いわけです。

投資を「続ける」ことは実は難しい

ここまで読んで「続ければいいだけなら簡単だ」と思った方もいるかもしれません。しかし実際には、投資を20〜30年以上も続けるのは非常に難しいことなんです。

理由としては、短期的な変動があるからです。確かに世界の経済は、右肩上がりで成長していくことが見込まれます。

しかし、これはきれいな右肩上がりではなくて、「短期では変動を繰り返しながらも長期で見たら伸びていく」というイメージです。よくある積立投資シミュレーションのように、毎年確実にプラスになることはほぼあり得ません。

先ほどの例では「S&P500に20年前から投資を続けていたら、複利の力で3倍にもなっていた」とお話しました。しかし、実は2000年代の米国株は暗黒時代でした。理由は、ITバブルの崩壊とリーマンショックの影響です。この期間はS&P500に投資を続けていても、あまり利益が出ない状態だったわけですね…。

こんな時、大半の人は投資をやめてしまいます。人間は本能的に損失を嫌うため、下がっていく(上がっていない)資産を買い続けることは、本能と逆行したつらい行為だからです。

大きな含み損が出てしまったら、なおさら続けたくなくなるでしょう。事実、投資信託の平均保有年数は3年ほどというデータがあります。多くの人が相場の上下に耐えられず、投資を止めてしまっているんです。

ただ、含み損に耐えられずに市場から退場することは、最も機会損失になり得る行為です。S&P500の例でも話した通り、暗黒の2000年代でも止めずに投資を続けることができた人は、その後に大きな利益を手にできました。一方でリーマンショックなどの暴落の影響から投資を止めてしまった人は、大きな利益を得られないばかりか、マイナスで終えていたかもしれません。

投資は「続ければいい」ものではあるものの、続けること自体が非常に難しい。このことは、必ず理解しておくべきだと思います。

投資を続けるのに必要なのは「貯金」

長期・積立・分散ができるインデックス投資は初心者でも始めやすいと言われます。しかし「投資」である以上、特に短期では損をする可能性は十分あります。暴落で資産が半減する、なんてこともあり得るでしょう。未来は誰にも分かりませんからね。

自分の資産が暴落で大きく下がった時、投資を続けるのは精神的に非常につらいことです。でもそんな時も「貯金」があれば、投資を続けることができます。

理由としては、暴落をやわらげるクッションになるからです。例えば相場が下落した際、十分な貯金があればどうでしょうか?「いま投資に回しているお金が減っても、貯金があるから生活には全然困らないな」「相場が回復するまで待てるな」と考えられますよね。

つまり、貯金のおかげで心に余裕を持つことができ、結果として市場から退場せずに済むんです(むしろ暴落は買い増しチャンス・バーゲンセールと捉えられるでしょう)。

逆に十分な貯金がなかったらどうでしょうか?

自分の持っている資産の多くが株式市場に晒され、暴落で日々変動したり、減ったりしていく状態にもなり得ます。そうなれば日々相場が気になるので心が消耗しますし、投資が嫌になってやめてしまうことにもつながります。「使う予定だったお金が大きく減ってしまった」となったら取り返しがつきません。

最近は「貯金は無駄」という考えも多くなっています。しかし、貯金によるクッションのおかげで含み損や暴落に耐えることができて、結果として投資を続けられるなら、その貯金には金額以上の価値があると僕は思います。

具体的に投資を始めるべきタイミング

「生活防衛資金が貯まったら少しずつ行う」のが良いと個人的には考えます。前提として、一言で「貯金」と言っても、大きく以下の3つに分かれます。

・生活防衛資金:生活費の半年〜2年分

・将来資金:3〜5年以内に使う予定があるお金(引っ越し費用・家電購入・学費など)

・余裕資金:上記2つを除いて余ったお金

万が一に備えるための生活防衛資金、使う予定がある将来資金は、基本的に「貯金」で備えるべきお金です。理由は単純に、減ったら困るからです(前述の通り、投資は短期的には大きく減るリスクが十分あります)。

そのため、投資に回して問題ないお金は、本来なら「余裕資金」のみです。余裕資金の範囲で投資をしていれば、暴落による含み損にも耐えられるので、投資を長期で続けることができるでしょう。

ただ20〜30代は年齢的に若いため、時間を味方につけることで大きな利益が見込める段階と言えます。そこでおすすめなのが、生活防衛資金を貯めたら、将来資金の貯金と積み立て投資を同時進行で行うことです。

例えば月5万円貯蓄に回せるとしたら、貯金に月3万円・つみたてNISAに月2万円を回すイメージです。貯金と投資を並行して行えば、必要なお金は着実に貯めつつ、複利による恩恵を受けることができるので、バランスの良い資産形成ができるでしょう。

そして貯金が増えてきて、将来資金などの必要な現金が貯まってきたら、少しずつ投資に比重を置くのがおすすめです。

具体的には、貯金が500〜1000万円程度になれば、数年以内に必要になる現金はほとんどカバーできているはず。それ以上貯金する必要性が薄れるので、投資にほぼほぼ回してしまって問題ないかなと思います(もちろん個人や家庭の状況・考え方などによって変わりますので、ご自身にとって合うやり方を考えてみてください)。

投資は焦って行うものではない

最近は政府の投資への後押し、投資をすすめるSNS投稿の影響で、投資に興味を持ち始めた方も多いと思います。

投資を行う自体は、とても素晴らしいことです。事実として貯金していてもお金は増えませんから、「お金でお金を増やす」「投資で資本主義の恩恵を受ける」と考えるのは、非常に大事な視点だと思います。

しかし、投資を行うことは、必ずしも貯金を否定することではありません。むしろ貯金があるからこそ、投資を続けられるんです。投資にはリスクがつきものである以上、自分がどの程度のリスクを取れるのかを考える必要もあります。

焦って投資を行うと、長期投資で最もやってはいけない「市場からの退場」につながります。投資をじっくり続けて利益を出すためにも、まずはしっかり貯金をしましょう。資産形成は焦るものではないので、メディアの情報などに惑わされず、まずは無理のない範囲で投資を始めていくのがおすすめです。